個人事業から法人成りした場合のメリットとは

中央区日本橋兜町にあるフラウズ会計事務所・税理士の平林慎(ひらばやしまこと)です。

前回は個人事業のままと法人成りした場合にはどちらが得かという事で税金や保険等の観点から

お伝えしましたが、法人成りのメリットを除外した比較であったため、今回は法人成りのメリット

について税務的な観点から書いてみたいと思います。

法人成りの主なメリットは次のとおりです。

1.給与の支給が可能になる

2.賃貸住宅を社宅として費用計上することが可能になる

3.廃業等するタイミングで退職金を支給できる

4.生命保険を活用して節税

5.欠損金を10年間繰越できる

1.給与の支給が可能になる

前回のブログでも記載しましたが、これが法人成りの最大のメリットではないかと思います。

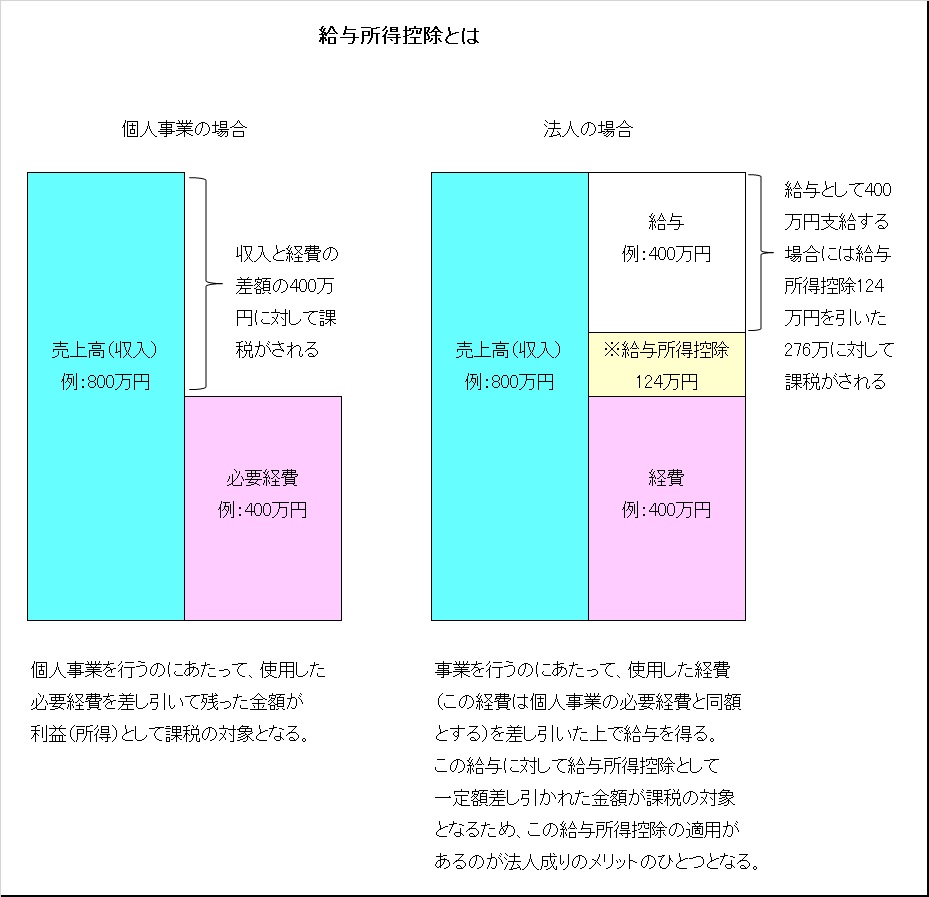

個人事業の場合には、売上から経費を控除した金額が所得の金額とされるのにに対して、

課税されるのに対して、法人成りすると給与を支給して、この給与から自身の生活費等を

捻出することなりますが、給与所得者は給与所得控除というみなし経費を差し引いた金額を

所得の金額として所得税を計算することになります。(図の「控除所得とは」を参照)

給与所得控除とは、給与を貰って生活をしている方は会社に行くのに、身だしなみを整えるため、

スーツを購入したり、化粧をしたりしますし、また仕事のための予備知識の勉強をしたり、

会社に請求できない支出があるかと思いますが、こういった経費を概算で給与から差し引いて

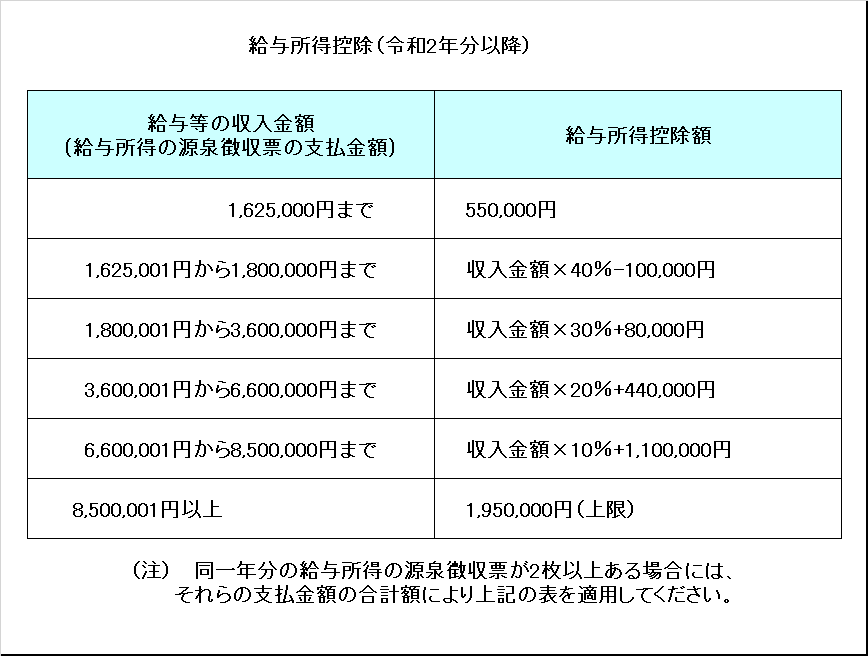

課税するという制度になります。(具体的な計算式は図の「給与所得控除」を参照して下さい)

この支出をしていなくても概算で給与から概算控除して納税になる給与所得控除を利用できる

のは、法人なりの最大のメリットであると考えられます。

2.賃貸住宅を社宅として費用計上することが可能になる

賃貸物件にお住いの方においては、社宅として費用計上できることも大きなメリットかと思います。

個人事業の場合ですと、家事関連費については通達で規定されており、その内容は次のとおりです。

・「主たる部分」又は「業務の遂行上直接必要であったことが明らかにされる部分」は、業務の内容、

経費の内容、家族及び使用人の構成、店舗併用の家屋その他の資産の利用状況等を総合勘案して判定する。

・令第96条第1号に規定する「主たる部分が不動産所得、事業所得、山林所得又は雑所得を生ずべき

業務の遂行上必要」であるかどうかは、その支出する金額のうち当該業務の遂行上必要な部分が50%を

超えるかどうかにより判定するものとする。ただし、当該必要な部分の金額が50%以下であっても、その

必要である部分を明らかに区分することができる場合には、当該必要である部分に相当する金額を必要

経費に算入して差し支えない。

家賃を経費に入れる際には、家賃の50%を経費にするというように認識されている方も多いかと

思いますが、実際には利用状況に応じて判断する必要があり、実際に必要経費にできる金額を検討すると、

必要経費として計上できる金額は少額になる可能性もあるかと思います。

一方で社宅扱いにしますと、支払った家賃は全額経費として認められますが、居住される方にその一部を

負担して貰うことになります。この負担割合は事務所(顧問となる税理士)によってまちまちです。

従業員は10~20%、役員は20~50%ということを聞くこともありますが、国税庁では次のように規定して

この計算式に従って居住される方に負担して貰えれば、課税しないとしています。

ただし、役員へ貸し付ける社宅について、豪華社宅(床面積が240平方メートルを超えるもので一定の住宅や

個人のし好を著しく反映した設備等を有する住宅)に該当する社宅については、通常支払うべき使用料に相当

する額が賃貸料相当額になりますので、面積や設備の部分には注意をする必要があります。

(1)役員に貸与する社宅が小規模な住宅である場合

次の(1)から(3)までの合計額が賃貸料相当額になります。

① (その年度の建物の固定資産税の課税標準額)×0.2%

② 12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

③ (その年度の敷地の固定資産税の課税標準額)×0.22%

※ 小規模な住宅とは、法定耐用年数が30年以下の建物の場合には床面積が132平方メートル以下である住宅、

法定耐用年数が30年を超える建物の場合には床面積が99平方メートル以下(区分所有の建物は共用部分の

床面積をあん分し、専用部分の床面積に加えたところで判定します。)である住宅をいいます。

(2) 役員に貸与する社宅が小規模住宅に該当しない場合には、その社宅が自社所有の社宅か、他から借り受けた住宅等を役員へ貸与しているのかで、賃貸料相当額の算出方法が異なります。

① 自社所有の社宅の場合

次のイとロの合計額の12分の1が賃貸料相当額になります。

イ (その年度の建物の固定資産税の課税標準額)×12%

ただし、法定耐用年数が30年を超える建物の場合には12%ではなく、10%を乗じます。

ロ (その年度の敷地の固定資産税の課税標準額)×6%

② 他から借り受けた住宅等を貸与する場合

会社が家主に支払う家賃の50%の金額と、上記(1)で算出した賃貸料相当額とのいずれか多い金額が賃貸料

相当額になります。

(3) 従業員に社宅や寮などを貸したとき

下記の賃料相当額以上を受け取っていれば給与として課税されません。

賃貸料相当額とは、次の(1)~(3)の合計額をいいます。

① (その年度の建物の固定資産税の課税標準額)×0.2%

② 12円×(その建物の総床面積(平方メートル)/3.3(平方メートル))

③ (その年度の敷地の固定資産税の課税標準額)×0.22%

これで計算しますと、支払っている家賃の10%以下の負担でも良いケースも多いので、

固定資産税の課税標準額の確認等の手間はありますが、あてはめて試算されることをおすすめします。

3.廃業等するタイミングで退職金を支給できる

退職金規定の会社にお勤めの方は退職時に退職金を受給できますが、ご自身で設立した会社からも

退職金を受給することが可能です。退職金を受給した場合には、受け取った金額から40万円×勤続年数

(勤続年数が20年を超える場合には、800万円+70万円×(勤続年数ー20年))が所得控除となり、

この枠内であれば、税金を払わずに会社から支給をうけることができます。

退職金の支給と聞きます、若い方は遠い未来の話に聞こえるかと思いますし、設立してすぐに対策を

する必要はないかと思いますが、次のような流れで節税ができるようになっています。

・業績が安定して、利益がでるようになった時に解約時に返戻金のある生命保険に加入する。

・保険料の支払いは経費になりますので、この分の利益が減額しますので、税金の支払いも減額になる。

・数年後退職するときに、掛けていた保険の返戻金が入り、この分は収入になりますが、その返戻金を

財源にして退職金を支給しますと、この分が経費になりますので、収支が行って来いになります。

個人事業ですと、ご自身の事業から退職金を受給することはできませんので、個人事業にて利益が出ている

ようであれば、退職金の観点からも法人成りはメリットがあると思われます。

4.生命保険を活用して節税

退職金の部分で生命保険についても触れましたが、法人成りした場合には、支払った生命保険の一部

または全部が経費なります。個人事業の場合には、いくら支払っても最大で12万円の所得控除しか

受けられませんので、生命保険を経費にできるのも法人成りのメリットのひとつとなります。

従業員を雇用している場合には、経営者の不慮の事故等のリスクになりますが、保険に加入することで

こういったリスクへの対策も考えやすくなりますので、事業の規模や従業員を雇用されている場合には

前述の事項と併せて法人成りの検討をされるのはいかがでしょうか。

5.欠損金を10年間繰越できる

開業してまもなくは取引先も少なかったり、設備投資が大きい事業はその回収に時間がかかるため、

開業後数年間は欠損が続くということは、十分に考えられますが、個人事業の場合は欠損金の繰越が

3年間に限られています。一方で法人成りにしますと欠損金は10年間繰り越すことが可能となります。

先行投資が大きい事業ですと、投資の回収までに3年間では難しいケースが大半かと思いますので、

開業の時点で3年以上欠損が続くような見通しであれば、開業から法人でスタートということも踏まえて

検討されることをおすすめ致します。

また以前は消費税の免税が最低2年間受けられるというのも、メリットの一つではありましたが、

令和5年10月からインボイス制度が導入されるため、事業形態や取引先の意向次第で、消費税免税事業者の

恩恵を受けられない、受けにくい事業者の方も増えてくると予想しておりますので、この部分については

言及しないことと致します。

メリットの裏にはデメリットがありますが、デメリットを書き上げますと次のような感じでしょうか。

1.社会保険が強制加入となる

2.法人の設立費用がかかる(最低6万円)

3.欠損でも法人住民税の「均等割」の支払義務がある(年間最低7万円)

事業を拡大したい、事業が安定して利益が出ており、所得税の支払いが大きいと感じる事業者の方であれば、

それほどの負担ではないかもしれませんが、コストの負担が大きくなるのも事実ですので、開業前または

事業が上向きの際には、この部分を踏まえた上でどちらが良いのかご検討頂ければよいかと思います。

他にも細かい部分でお伝えしたいことや記載してしない事項も多いのですが、参考になりましたら幸いです。

またこちらのブログでは皆様のお役に立つような情報を発信できればと考えております。

※当サイトの情報によって損害が発生したとしても、当事務所は一切の責任を負いませんので、その旨ご了承下さい。

コメント ( 0 )

トラックバックは利用できません。

この記事へのコメントはありません。